迟到20多天的回复,上海贵酒承认存在资金压力,拖欠员工工资 上市公司股东

来源网站:www.sohu.com

作者:和讯网

主题分类:劳动者权益事件

内容类型:普通新闻报道

关键词:拖欠员工工资, 贵酒, 公司, 上海, 品牌, 上市公司

涉及行业:化工/医药/生物, 制造业

涉及职业:白领受雇者

地点: 上海市

相关议题:拖欠工资, 工资报酬

- - 上海贵酒承认存在资金压力,拖欠员工工资,回应上交所问询后迟迟未给出答复。

- - 公司销售费用大幅增长,与同行相比高出两倍,主要用于推广宣传,品牌建设需加强。

- - 上海贵酒净利润增长真实,销售模式具有可持续性,但存在暂时性资金压力需要统筹管理。

- - 公司与海银财富有业务往来,受海银暴雷影响,控股股东股份被司法冻结,公司需回应关联方资金紧张问题。

- - 公司承认拖欠员工工资,需要对资金调配进行统筹管理,确保生产经营正常运行。

以上摘要由系统自动生成,仅供参考,若要使用需对照原文确认。

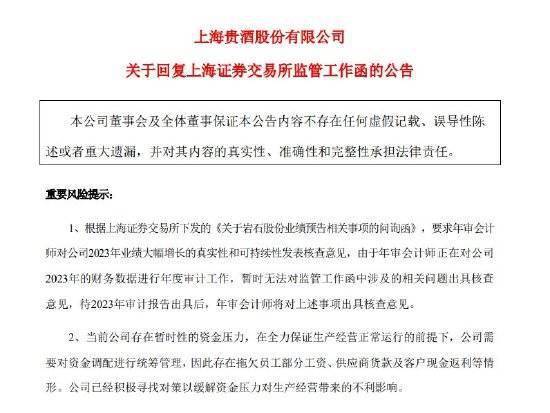

2月21日晚间,上海贵酒发布关于回复上海证券交易所监管工作函的公告,就关联方流动性风险、拖欠员工工资、净利润大幅增长真实性等热点问题进行了回应。

尽管对上交所的问询进行了回复,但中间也历经了不少波折。

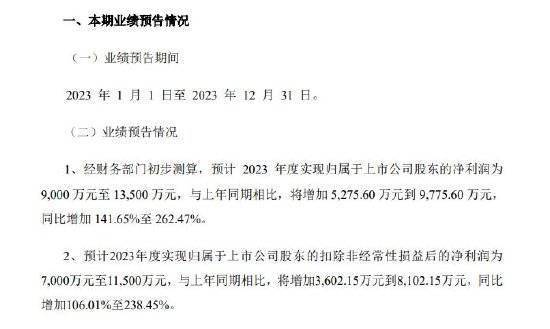

1月30日晚,上海贵酒发布2023年业绩预增公告称,经财务部门初步测算,预计2023年度实现归属于上市公司股东的净利润为9000万元至1.35亿元,与上年同期相比,将增加5275.60万元到9775.60万元,同比增加141.65%至262.47%。扣除非经常性损益后的净利润为7000万元至1.15亿元,与上年同期相比,将增加3602.15万元到8102.15万元,同比增加106.01%至238.45%。

而增长的业绩发布后,却收到了上海证券交易所的问询函。上交所要求上海贵酒在关于公司业绩大幅增长的真实性和可持续性、公司及关联方流动性风险、是否存在拖欠员工工资、供应商货款及大规模裁员等情形,是否同业竞争、保持独立等方面自查并补充披露疑问,并收到问询函后立即对外披露,于5个交易日内回复。

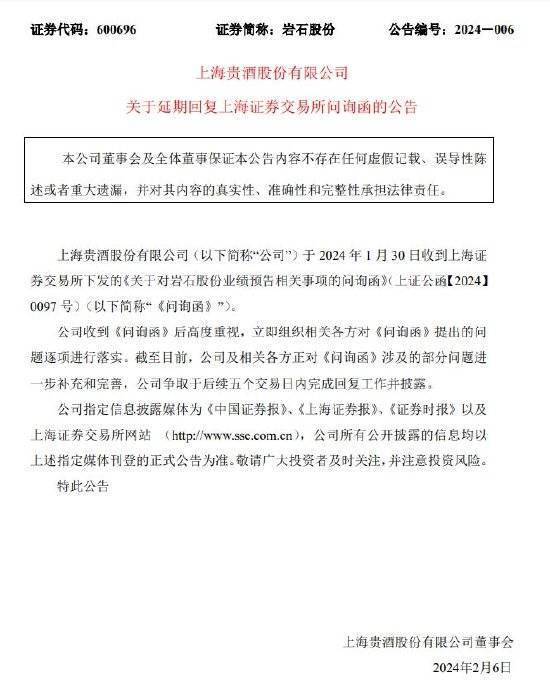

收到上交所问询后,上海贵酒却一直没有给出答复,并在2月6日发布了关于延期回复上海证券交易所问询函的公告,称公司收到《问询函》后高度重视,立即组织相关各方对《问询函》提出的问题逐项进行落实。截至目前,公司及相关各方正对《问询函》涉及的部分问题进一步补充和完善,公司争取于后续五个交易日内完成回复工作并披露。

结果到了2月20日晚,上海贵酒发布公告称,由于该公司连续多年定期报告存在虚假记载,上海证券交易所下发纪律处分决定书,对该公司及实际控制人暨时任董事韩啸,时任董事长、董事会秘书、董事张佟,时任财务总监孙瑶予以公开谴责。

上交所将对上述纪律处分通报中国证监会和上海市地方金融监督管理局,并记入上市公司诚信档案。同时,上交所要求该公司及董监高采取有效措施对相关违规事项进行整改。

这份谴责,或加快了上海贵酒回复问询的速度,2月21日晚间,上海贵酒终于给出了回复,但已经迟到了20多天。

那么,对于上交所的问询,上海贵酒是怎么答复的?

销售模式具有可持续性,净利润增长真实

上交所监管函指出,近年上海贵酒销售费用连年大幅增长,从2021年的1.4亿元、2022年的4.5亿元增长至2023年前九个月的5.5亿元,且客户变动较大、单家客户收入贡献较低,要求解释业绩大幅增长是否真实、当前销售模式是否具有可持续性,并结合行业情况、销售模式、费用构成、占营收比重量化分析销售费用大幅增长的原因和合理性。

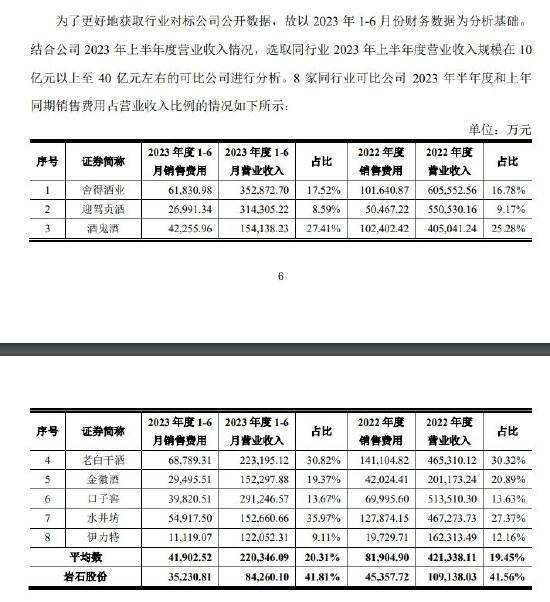

对此,上海贵酒对比了、、、、、、、8家白酒上市公司,称其2022年、2023年上半年销售费用占营收比例分别为41.56%和41.81%,“基本持平。”

值得注意的是,通过图表可以看到,8家同行销售费用占营收比例平均在20%左右,而上海贵酒高达40%,是列举同行的两倍之多。

上海贵酒公告显示,2023 年上半年公司的销售费用主要由推广宣传费构成,包括广告品牌费用、市场推广费及活动展示费用。2023年上半年公司推广宣传持续加强,推动了销售费用的整体增长。与同行业可比公司相比,公司的产品品牌力与同行业可比公司相比还较弱。为此,公司需要紧抓品牌建设,不断提升品牌知名度,增强消费者与公司品牌的黏性和品牌忠诚度。

此外,2022年公司相关支出为2.7亿元,低于同行业平均水平5.5亿元。2023年上半年公司相关支出约为2亿元,低于与同行业可比公司的平均水平2.7亿元。

但通过其近几年财报发现,2019年上半年至2023年上半年,上海贵酒销售费用从0.02亿元上涨至3.52亿元,销售费用增幅分别达129.12%、128.31%、698.83%、483.73%及97.37%,均保持在高增长状态。

对于业绩大幅增长的真实性,上海贵酒在回复中介绍,2023年公司聚焦白酒主业,受益于产品、品牌及渠道的不断投入,公司营业收入得到了较快增长。公司按照不同销售模式与客户签订销售合同,按照合同约定履约,严格按照收入会计准则确认收入,产品最终流向终端客户。公司收入确认具有商业实质,净利润增长真实,销售模式具有可持续性。

值得注意的是,回复公告显示,2023年,上海贵酒经销商新增1790家,减少2244家。对此,上海贵酒称是客户变动较大原因是旗下各品牌培育均在初创期,初创期品牌的市场竞争力及客户黏性均弱于其他成熟品牌,公司与经销商之间需要有一个建立信任、共建市场及合作磨合的过程。

存在资金压力,承认拖欠工资

作为“海银系”一员,海银财富的暴雷,上海贵酒也受到了冲击。海银控股实控人为韩宏伟,与上海贵酒实控人韩啸为父子关系。

2023年年底,海银财富被传出多款产品延期兑付。而后,上海贵酒在股价连日大跌的同时,连忙厘清与海银的关系。2023年12月18日发布的公告中称,公司与海银控股及其子公司仅有酒类销售业务,交易金额为4.88万元,除上述业务外,海银控股无其他业务往来。随后,上海贵酒又发布回购股份方案,称拟以公司自有资金,回购不低于6000万元且不超过1亿元的股份,用于员工持股计划或股权激励。

到了今年1月9日,上海贵酒控股股东的一致行动人五牛基金持有公司部分股份又被司法冻结。五牛基金累计冻结股份227.27万股,占公司总股本的0.68%。

对此,上交所要求上海贵酒披露相关风险敞口和关联方理财是否延期兑付,并说明关联方资金紧张问题对上市公司生产经营的具体影响。

上海贵酒在回复中披露,此前公告的这部分被冻结股权,是因为五牛基金承诺对原告购买的所有债权类理财项目的按期偿付承担全额无条件不可撤销的连带保证支付(或兑付)义务。原告以该事项为由,要求被告履行担保责任。除上述案件外,五牛基金没有为同类理财产品出具过增信措施,不存在较大风险敞口,相关理财产品投资去向与购买公司股票无关。

不过,上海贵酒还是承认了当前公司存在暂时性的资金压力。根据公告,公司在全力保证生产经营正常运行的前提下,公司需要对资金调配进行统筹管理,因此存在拖欠员工部分工资、供应商货款及客户现金返利等情形。公司已经积极寻找对策以缓解资金压力对生产经营带来的不利影响。

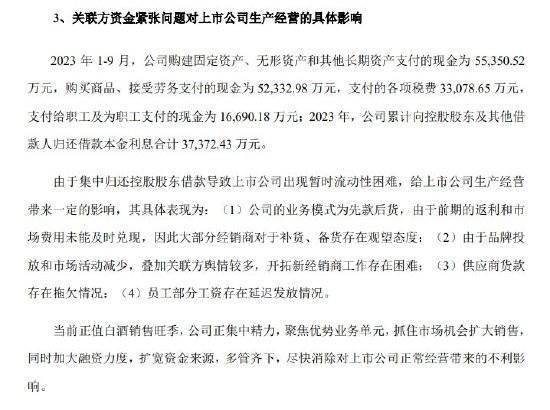

上海贵酒透露,2023年,公司累计向控股股东及其他借款人归还借款本金利息合计3.74亿元。由于集中归还控股股东借款导致上市公司出现暂时流动性困难,给上市公司生产经营带来一定的影响,其具体表现为:(1)公司的业务模式为先款后货,由于前期的返利和市场费用未能及时兑现,因此大部分经销商对于补货、备货存在观望态度;(2)由于品牌投放和市场活动减少,叠加关联方舆情较多,开拓新经销商工作存在困难;(3)供应商货款存在拖欠情况;(4)员工部分工资存在延迟发放情况。

巧的是,在近日召开的新春复工推进会议上,上海贵酒便已经提到了公司面临着阶段性的压力。

此外,上海贵酒也承认了存在拖欠员工工资。但针对此前上交所提出的将员工变成“团购商”“经销商”及要求“员工带单入职”的相关情形,上海贵酒予以否认。

此前,多名上海贵酒员工表示,自己在2023年9月到年底被裁员,同期被裁员的人数不少。还有媒体报道称,上海贵酒员工自2023年11月份以来就一直被拖欠工资。

值得注意的是,2022年7月,上海贵酒开始了其在全国范围的大规模的招聘。从强势扩张到裁员拖欠工资,上海贵酒仅仅用了一年时间。

与中国贵酒独立

近期,有媒体报道称,上海贵酒生产并销售的主要产品与中国贵酒的产品重叠,部分产品名称相似、包装相似。并且,中国贵酒通过改变产品包装的方式,将其中销量较好的产品置入上市公司产品系列,进而扩大上市公司业绩规模。上交所要求其自查并核实上述报道是否属实。

公开资料显示,中国贵酒集团有限公司成立于2019年7月,实际控制人为韩宏伟,其为公司实际控制人韩啸之父。

对此,上海贵酒回复称,相关报道失之偏颇。关联方韩宏伟早于公司转型之前已经进入白酒行业,其签署《关于避免同业竞争承诺函》后, 尽力将存在实质性竞争且对上市公司经营成果存在较大影响的商业机会让予上市公司。

上海贵酒表示,公司主要产品名称与中国贵酒主要产品名称完全不同,且公司七大系列产品的品牌、商标拥有所有权,除天青系列与中国贵酒的十六代系列在瓶体设计上有一定相似度外,其他产品包装设计完全不同。返回搜狐,查看更多

责任编辑: